Si le système de cote de crédit vous est étranger, vous apprendrez que vos comportements financiers sont constamment analysés. Si vous souhaitez louer un appartement au Canada ou obtenir une carte de crédit, vous pourriez faire l’objet d’une enquête de crédit visant à estimer si vous êtes un bon payeur.

Mais qu’est-ce qu’être un bon payeur ? Qui peut déterminer si vous méritez que l’on vous octroie un prêt financier ?

Qu’est-ce qu’une cote de crédit ?

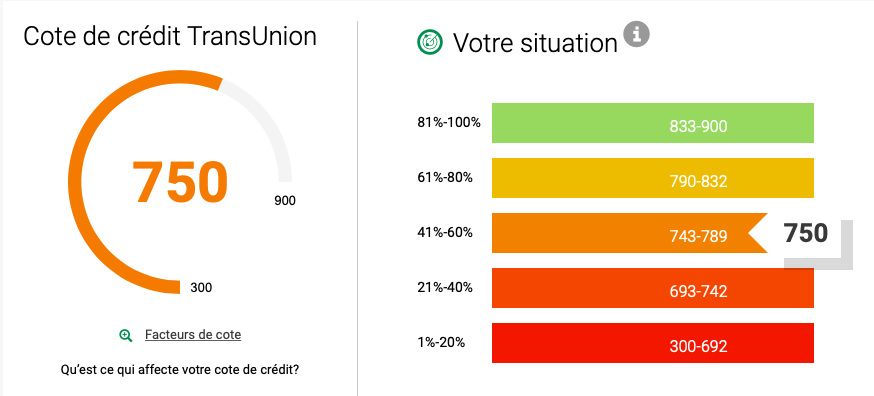

Une cote de crédit, également appelée pointage de crédit (“credit score” en anglais), est une information chiffrée pouvant osciller entre 300 et 900.

L’entreprise TransUnion spécialisée dans les données bancaires définit cette information comme un « aperçu objectif, objectif et impartial » des habitudes de crédit et de paiement de son détenteur.

Plus le nombre s’approche de 900, plus une enquête de crédit peut assurer la solvabilité de celui qui souhaite faire un emprunt.

Pourquoi avoir une bonne cote de crédit ?

« Les prêteurs utilisent ces données pour déterminer s’ils doivent ou non accorder un crédit, et si oui, à quel montant et à quel taux », explique un porte-parole de TransUnion.

Une bonne cote de crédit vous confère le statut de bon payeur et vous permet d’obtenir plus facilement un crédit bancaire, une nouvelle carte de crédit ou encore un prêt en vue d’acquérir un bien comme une voiture ou une maison. Une enquête de crédit peut également être lancée par votre potentiel futur employeur ou le propriétaire de l’appartement que vous rêvez de louer.

Comment est calculée la cote de crédit ?

Le calcul de la cote de crédit repose sur de nombreux facteurs visant à estimer si un individu est financièrement fiable. En voici quelques uns.

- La fréquence de vos remboursements de vos crédits et du solde de vos cartes de crédit

- Le montant que vous devez actuellement rembourser sur l’ensemble de vos comptes de crédit

- Le pourcentage du crédit que vous utilisez par rapport au montant qui vous est octroyé

- La fréquence et le caractère de vos demandes de prêts bancaires

Cette liste est non exhaustive et surtout indicative. Les bailleurs de fonds et autres agences d’évaluation de crédit sont libres de définir leur propre système de pointage. Il vous est donc conseillé d’adopter rapidement de bons réflexes dans la gestion de vos finances.

« Je suis endetté donc je suis »…

La principale leçon du système tient en une formule: être endetté ou ne pas être… Autrement dit, si vous n’avez jamais dû d’argent, vous n’existez pas pour le système bancaire. Il y a donc quelques habitudes à prendre si vous souhaitez augmenter ou entretenir votre cote de crédit, sans pour autant vous couvrir de dettes.

Procurez-vous une carte de crédit auprès d’une institution bancaire canadienne. Veillez à bien faire la distinction entre carte de débit et carte de crédit, les remboursements fréquents du solde de votre carte seront une première preuve de votre fiabilité financière.

« Quelle que soit la carte de crédit que vous choisissez, le fait de payer régulièrement le relevé mensuel à temps peut avoir un impact positif sur votre historique de crédit », affirme l’expert de chez TransUnion.

Le taux d’utilisation du crédit, c’est-à-dire le pourcentage de la somme maximale que vous pouvez emprunter grâce à votre carte de crédit – doit rester le plus bas possible si vous souhaitez démontrer que vous gérez bien vos finances.

TransUnion conseille d’essayer au début de se contenter d’une seule carte de crédit. Les demandes pour obtenir de nouvelles cartes, un prêt bancaire ou encore un nouveau compte de téléphone peuvent donner lieu à des enquêtes de crédit difficiles et à un endommagement de la cote de crédit.

Le fait d’être européen peut-il avoir une influence sur la cote de crédit ?

« L’établissement d’un historique de crédit positif peut être bénéfique pour tout le monde, mais cela peut être particulièrement vrai si vous êtes nouveau au Canada », souligne l’expert de chez TransUnion.

Les évaluateurs de crédit ne tiennent pas compte des antécédents des individus. Si vous n’êtes pas né sur le territoire, vous devez partir de zéro si vous souhaitez vous bâtir un profil de bon payeur. Ne perdez pas patience et prenez conscience que ces choses prennent du temps.